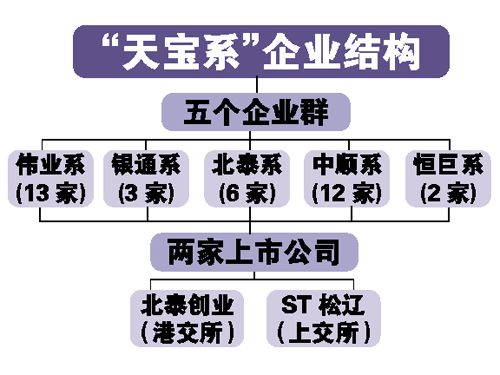

天宝系企业结构

天宝系企业结构

银监会罕有发出贷款风险警示

据悉,银监会已在银行系统发出针对“天宝系”的贷款风险警示。“天宝系”关联企业群形成不良贷款和逾期贷款共计32.86亿元,群内总担保金额达25.64亿元,其中两企业之间互相担保金额8.76亿元。

文/记者杨欣、刘俊、王亮(署名除外)

本报讯 “德隆系”神话破灭六年之后,又一家民营资本系“天宝系”走到了崩盘的边缘。中国银监会已在全国银行系统发出针对“天宝系”的贷款风险警示。据悉,此次警示是银监会继“德隆系”之后,为数不多的对“大型关联企业群贷款”的警示。

银监会通过查询全国客户风险预警系统生成的这个关联企业群,共包括50家主要企业成员,以周天宝为实际控制人。银监会在文件中把这个庞大的关联企业群称为“天宝系”,下面分成五个子系,其中包含两家上市公司。

信息显示,天宝系主要企业成员授信额度为160.66亿元,贷款余额为56.76亿元,形成不良贷款和逾期贷款共计32.86亿元。

银监会相关人士表示:“银监会已将案情通报下发到各地银监局。”目前,涉及“天宝系”贷款的各家银行已经针对其资产,展开了资产保全大战。

有消息人士称,周天宝和“天宝系”下的其他三名关键高管已经避走海外。但让人惊诧的是,11月29日,周天宝带领旗下的参股企业——“太平洋(11.70,0.35,3.08%)世纪”在美国顺利地完成了针对通用旗下汽车转向业务高达4.2亿美元的收购交易,周天宝本人也高调亮相。

目前,关联企业群群内出现不良贷款企业8家,不良贷款总额19.17亿元,不良率为33.78%。逾期贷款金额13.69亿元,占群内贷款总额的24.12%。涉及相关贷款的银行包括建行、工行、农行、中行、交行、中信银行(5.52,0.07,1.28%)、民生银行(5.13,0.03,0.59%)等。

(据《经济观察报 》)

聚焦天宝系 曾操盘汽车零部件最大海外收购

掌握ST松辽(11.14,-0.34,-2.96%)、北泰创业两家上市公司、一手打造了“天宝系”的周天宝很少在公开场合亮相。目前只知道,来自安徽的周天宝经过二十多年的打拼,2003年北泰创业在香港成功上市、2004年成功收购“ST松辽”,搭建起了他的汽车产业链。

鼎盛时期,天宝集团曾被称为国内“零部件传奇”企业。2008年胡润百富榜上,周天宝排名第821位,身家9亿。

资金链紧张的传言一直伴随着“天宝系”。2009年年初,北泰创业(2339.HK)在香港申请清盘。随后,周天宝收购ST松辽后创立的中顺客车也因资金链断裂陷入停产。值得注意的是,今年,天宝集团与亦庄国际共同成立的太平洋世纪从美国通用手中收购了转向系统业务Nexteer Automotive。

据太平洋的代表方、位于美国汽车城底特律的明康律师事务所介绍,这起交易是中国汽车零部件企业迄今为止最大的海外收购,太平洋世纪更是在32家竞标公司的激烈争夺中胜出的。

股市影响 “天宝系”暴露题材股高风险

“天宝系”旗下企业包括了在港交所和上交所上市的两家上市公司北泰创业和ST松辽。其中ST松辽从国庆后到上周五收盘为止上涨幅度只有11%。市场人士普遍认为,“天宝系”事件的出现,有可能使得机构、股评所推崇的题材概念板块会成为高风险地带。

上半年ST松辽大股东易主,北京亦庄入主公司。北京亦庄国际投资发展有限公司通过受让天宝汽车持有24.89%的股权,成为公司第一大股东。北京亦庄是北京经济技术开发区国有资产管理办公室下属子公司,注册资本30亿元,实力雄厚。

市场人士认为,近期出现的现象值得投资者关注:一方面机构名家抛出市场并不悲观,小盘股或成长期热点的观点,另外一方面主力资金又开始悄悄流出这些前期热炒的物联网、云计算、稀土材料等前期热炒的题材概念板块。在主力资金流出情况之下2010年几大妖股一度出现跳水。而“天宝系”事件的出现,有可能使得机构、股评所推崇的题材概念板块会成为高风险地带。

一位曾经出任庄家首席操盘手的深圳券商人士称:“回头看曾经称雄一时的庄股失败原因,最主要、最根本的实力因素还是资金链太脆弱,都是在玩‘十个水桶九个盖’的游戏,甚至只有三四个盖。”另一方面其操作路径中通常有着诸多违规、违法之处。当汇聚起来的资产产生的效益无法超出资金成本,尤其是曾经源源不断的外来融资突然卡壳后,“庄系”也就崩塌了。

历史经验:庄股经不起考验

2001~2004年的那轮熊市,无数隐形、显形的庄家都因为股价崩塌、资金链崩塌而光溜溜地告别股市。在这些庄家中,德隆系的覆灭以其涉及面最广、损失资金最大,而最为市场关注。

新疆德隆的集团发展战略是股市坐庄和产业整合密切结合。其典型手法是:通过二级市场收集“老三股”合金投资、新疆屯河、湘火炬的筹码,拉高股价,然后利用高股价进行抵押贷款,贷款后再进行实业收购。因为抵押贷款及坐庄的成本已经远远高于实业的盈利。一旦新进融资不能抵扣各种亏空,资金链就要断裂。

2004年4月13日,德隆系“老三股”之一的合金投资高台跳水,德隆系正式宣告走上覆灭之路。一周时间,德隆系股票流通市值缩水高达60亿元以上。德隆系总负债高达570亿元,其中金融企业负债340亿元,实业负债230亿元。

先后倒塌的资本玩家还包括周正毅的“海鸟系”、鄢彩虹的“鸿仪系”、刘虹的“成功系”、严晓群的“斯威特系”等。“鸿仪系”先后控制张家界(8.60,-0.29,-3.26%)、国光瓷业、嘉瑞新材、湘酒鬼和亚华种业5家上市公司。“斯威特系”鼎盛时期也一度囊括了上海科技、中国纺机、*ST长岭、小天鹅A(18.69,-0.34,-1.79%)4家上市公司。