新浪财经讯 12月11日晚间,证监会发布公告称,将于12月16日审核中国一重和章源钨业首发申请。

中国第一重型机械股份有限公司本次拟发行不超过20亿股,发行后总股本不超过65.38亿股,发行前每股净资产为0.83元,保荐人为中银国际。本次发行募集资金扣除发行费用后,将按轻重缓急顺序投资于以下项目:

| 序号 | 募集资金投资项目 | 项目承办单位 | 项目总投资(万元) | 计划募集资金使用量(万元) |

| 1 | 大型石化容器及百万千瓦级核电一回路主设备制造项目 | 大连加氢 | 142,790 | 128,790 |

| 2 | 建设铸锻钢基地及大型铸锻件自主化改造项目 | 中国一重 | 232,432 | 207,007 |

| 3 | 中国一重滨海制造基地项目 | 天津重工 | 353,065 | 353,065 |

| 4 | 补充流动资金 | 中国一重 | 150,000 | 150,000 |

| 合计 | 878,287 | 838,862 |

2008年12月25日,经国务院国资委批准,一重集团联合华融、宝钢集团、长城共同发起设立中国一重,公司注册资本453,800万元,法定代表人吴生富,公司主要从事重型机械制造业务,为冶金、电力、能源、交通运输、矿山、石化等行业及国防建设提供重大成套技术装备、高新产品和技术服务,是涉及国家安全和国民经济命脉的国有重要骨干企业。

(燕青)

附:中国一重本次发行前后公司股本情况

|

股东名称 |

发行前 |

发行后 | ||

|

股数(股) |

持股比例% |

股数(股) |

持股比例% | |

|

中国第一重型机械集团公司 |

4,248,000,000 |

93.61 |

4,060,780,961 |

62.11 |

|

中国华融资产管理公司 |

200,000,000 |

4.41 |

191,185,544 |

2.92 |

|

宝钢集团有限公司 |

50,000,000 |

1.10 |

47,796,386 |

0.73 |

|

中国长城资产管理公司 |

40,000,000 |

0.88 |

38,237,109 |

0.58 |

|

全国社会保障基金理事会 |

- |

- |

200,000,000 |

3.06 |

|

公众投资者 |

- |

- |

2,000,000,000 |

30.59 |

|

合计 |

4,538,000,000 |

100 |

6,538,000,000 |

100 |

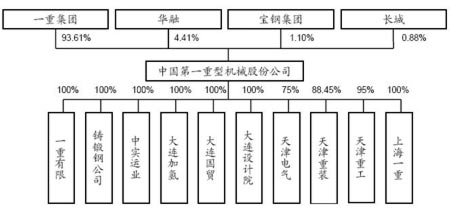

附:截至招股说明书签署之日,中国一重股权结构图

附:发审委公告

中国证券监督管理委员会发行审核委员会定于2009年12月16日召开2009年第146次发行审核委员会工作会议。现将参会发审委委员及审核的发行申请人公告如下:

一、参会发审委委员:

田 颇江浩雄杨 雄陈利民

柏凌菁雷小玲徐 林

审核的发行申请人:

中国第一重型机械股份有限公司(首发)

二、参会发审委委员:

田 颇刘登清杨 雄陈利民

柏凌菁雷小玲徐 林

审核的发行申请人:

崇义章源钨业股份有限公司(首发)

发行监管部

二○○九年十二月十一日